お知らせ

10.242025

【年末調整のポイント】

今年の年末調整は、税制改正による大きな変更点があります。

そこで今回は、皆様の業務負担を少しでも軽減できるよう、

特に重要なポイントを絞って分かりやすくお伝えします!

≪令和7年の年末調整変更点≫

1.基礎控除の引き上げ

基礎控除については48万円から最大95万円まで段階的に引き上げられます。

所得区分に応じて控除額が変わりますので、注意が必要です。

◆ポイント

年収200万4,000円未満までの方は、95万円が控除。

その他の方は、58万円の控除に加え収入により、5万円、10万円、30万円の加算があります。

(今年と来年の2年間限定)

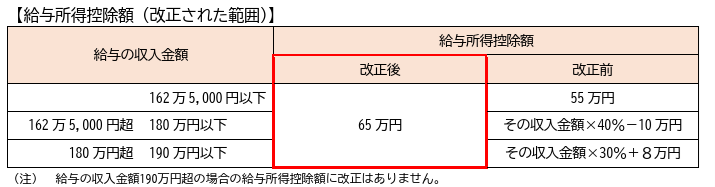

2.給与控除の引き上げ

年収額に応じて55万円を最大として控除されていましたが、

一律65万円に引き上げられました。

(ただしこの金額は年収190万円以下の方が対象で、

190万円を超える場合は従来の計算方法と変更はありません)

◆ポイント

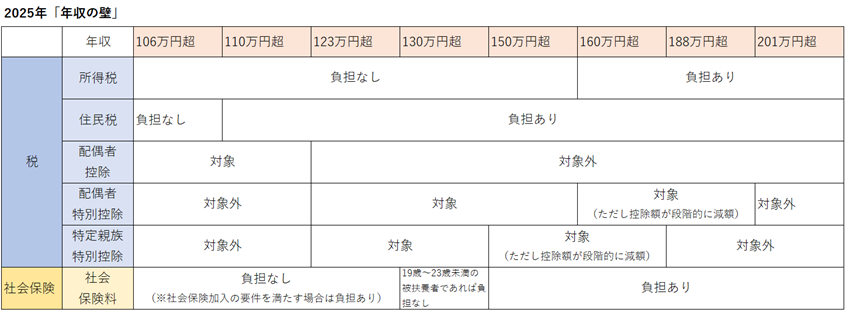

基礎控除(95万円)と給与控除(65万円)を合わせた160万円が、所得税の非課税ラインとなり、従来の103万円の壁が大幅に引き上げられたことになります。

3.特定親族特別控除の創設

扶養家族に特定親族がいる場合、その特定親族一人につき、

合計所得金額に応じて控除する「特定親族特別控除」が創設されました。

この特定親族とは居住者と生計を一にする扶養家族で、

年齢が19歳以上23歳未満の親族(配偶者除く)であって、

かつ合計所得が58万円超123万円以下の人を言います。

(収入が給与だけの人であれば、年収123万円超188万円以下の人が対象となります)

こちらも収入額により、段階的に控除される金額が設定されており、収入が増えると、控除される金額が減額されます。

◆ポイント

19歳から22歳までの学生、フリーターが対象。扶養家族の年収が188万円までならば税扶養の扶養家族の対象となります。

また、学生に限り、年収150万円までならば、社会保険の扶養を外れることもなくなりました。

※この控除の適用を受けられるのは居住者のうち一人(扶養している親族のどちらか一人で、お互いに適用を受けることはできません)

4.扶養控除・配偶者控除などの所得要件が緩和

基礎控除や給与控除が引き上げられたことにより、扶養親族や配偶者などの所得要件も見直されました。

- 配偶者控除および配偶者特別控除については控除額の変更はありませんが、

給与収入が160万円(改正前は150万円)までの配偶者は満額の38万円が控除されます。それ以降、収入額により段階的に控除されます。 - 扶養家族控除についても改正前までは年収103万円以下であれば48万円の控除でしたが、

年収123万円以下までであれば、税扶養家族となり、控除額は58万円に引き上げられました。 - 勤労学生控除についても要件が引き上げられ、

給与収入130万円以下から150万円以下に引き上げられました。

これにより、アルバイト収入がある学生でも控除対象になりやすくなりました。

(勤労学生控除は学生さんとして働いているご本人が受けられる控除です。先述の特定親族特別控除が受けられるのは扶養している親の控除となりますのでご注意ください)

最後に年収の壁をまとめてみました。

最近のお知らせ

-

2026/2/19

-

2026/2/5

-

2026/1/22

【2026年4月施行】「治療と仕事の両立」が努力義務に。~主治医の言葉をどう解釈する?「両立支援」のミスマッチを防ぐ具体策~

-

2026/1/15

-

2026/1/8

-

2025/12/23